Un client bancaire de renom s’est récemment tourné vers Abacus Solutions & Advisory pour lui confier l‘automatisation de la confection des Etats Réglementaires Prudentiels et Périodiques tel que mandaté par la Commission Bancaire de l’Union Monétaire Ouest Africaine (UMOA), le Superviseur Bancaire de la Banque Centrale des Etats de l’Afrique de l’Ouest (BCEAO).

En optant pour la solution d’automatisation de ce processus important de fin de période (mois, trimestre, semestre ou année fiscale) le client désirait obtenir i) une consistance dans les soumissions des rapports échéance après échéance, ii) doublée de la qualité des données soumises et enfin, iii) accélérer la reddition desdits Etats Réglementaires dans la foulée des Arrêtés des Comptes. L’automatisation de la confection des Etats Réglementaires réponds à tous ces objectifs car il garantit la répétition à l’identique du processus et dès lors que le processus est lui-même validé le client est assuré d’une exécution identique à chaque soumission.

Les Etats réglementaires de la Commission Bancaire sont constitués des Etats Périodiques et surtout des Etats Prudentiels répondant aux normes de Bâle II et Bâle III synthétisés dans le Formulaire de Déclarations Prudentielle (FODEP).

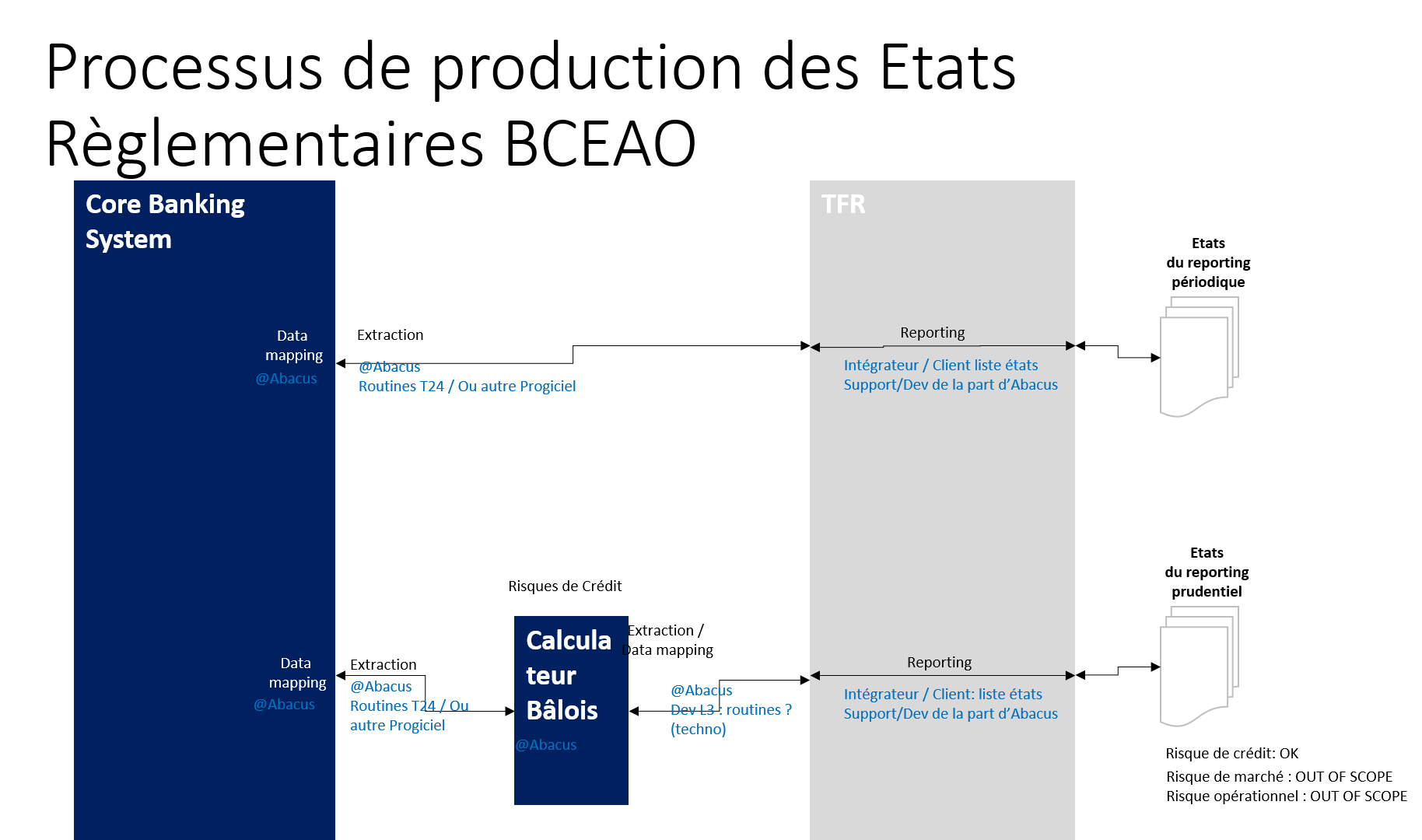

La solution Proposée a été i) d’extraire les données du Progiciel de Cœur Bancaire (Core Banking System), en l’occurrence Temenos T24 Transact®, via des scripts inscrits dans les Traitements par lots (Batch Processing) de fin de mois, ii) puis de soumettre ces données au « Calculateur Bâlois »,à un moteur propriétaire d’Abacus Solutions & Advisory de calculs des risques de crédit incluant le calcul des actifs pondérés des risques, les déductions en capital en fonction de la qualité des collatéraux, garanties et sous-jacents, etc.. iii) avant de transformer et de les publier au format BCEAO dans un outil de restitution (Business Intelligence Front-End), ici Temenos Financial Reporting TFR®. Le processus ainsi décrit est représenté dans le schéma ci-après.

Il est à noter que la même mécanique peut-être dupliquée avec d’autres Progiciels de Cœur Bancaire, et/ou de restitution. L’expertise d’Abacus, à la fois en Risques Bancaires, Normes Prudentielles Bâle II / Bâle III, ainsi qu’en Business Intelligence nous permet d’accompagner toute Institution Bancaire quelle que soit la configuration technique proposée. Notre proposition de valeur réside dans la connaissance du secteur bancaire, de la gestion des risques et de la conformité Bâle II / Bâle III.

Cet exemple d’externalisation est actuellement en voie d’être répliqué pour un client supervisé par la Commission Bancaire de l’Afrique Centrale (COBAC) relatif au Système de Collecte, d’Exploitation et de Restitution aux Banques des Etats Règlementaires (CERBER).

Il s’agit d’un exemple probant de transformation numérique du processus de confection des Etats Prudentiels et Périodiques réglementaires. Cette automatisation s’inscrit dans la ligne d’une stratégie de Transformation Numérique maîtrisée qui préfère aux grands projets risqués une approche disciplinée par la numérisation des processus les plus importants pour l’entreprise. Ce faisant le processus ainsi transformé est rendu plus efficient et efficace en ce sens qu’il libère les personnels de la tâche rédhibitoire d’apprêter les données pour se concentrer sur la tâche de plus forte valeur ajoutée qui est de contrôler le cas échéant les éventuelles incohérences provenant d’erreurs de Données de référence, de paramétrage du Progiciel de Cœur Bancaire.

En ayant un processus contrôlé on réduit les risques d’erreurs, de retards de soumission des Etats et bien d’autres aléas qui ont un coût pour la Banque lors de leur survenue. Et dans le scénario du pire des Etats non conformes peuvent entraîner l’exclusion de la Banque au Guichet de refinancement de la Banque Centrale et des prêts interbancaires au jour le jour. Le principal résultat de l’automatisation de ce processus réside donc dans la fiabilisation des données produites et in fine crée la confiance que le Superviseur Bancaire de la qualité des Etats produits par la banque qui a fait appel à nos services. Cette confiance qui est désormais, selon les économistes, une nouvelle forme de devise qui s’échange avec les autres banques et les clients et contribue à accroitre la valeur de la Banque.